公布预案的四个月之后,新时达发行股份购买资产并募集配套资金获得证监会放行,其转型布局也得以落地。

新时达1月23日公告称,该公司于1月22日收到证监会通知,发行股份、支付现金收购上海会通自动化科技发展有限公司(下称“会通科技”)100%、上海晓奥享 ,荣汽车工业装备有限公司(下称“晓奥享荣”)49%股权,并募集配套资金的方案,获得无条件通过。

根据此前披露的方案,此次交易共计作价9.99亿元,其中汇通科技100%股权评估值为8.62亿元,收购价为8.6亿元,晓奥享荣49%股权评估值约1.39亿元,新时达分别以现金4.3亿元、4189万元支付其中部分对价,剩余对价则17.36元/股的价格,发行股份购买。此外,新时达还将发行股份募集5亿元配套资金。

根据收购方案披露,会通科技主营业务为伺服驱动系统、其他运动控制类设备销售及服务的渠道代理,为日本松下此类业务的全球最大渠道代理商,该产品主要应用于消费电子装备、包装等自动化设备以及工业机器人、自动化生产线。晓奥享荣则主营工业机器人系统集成,为国内多家汽车企业提供机器人柔性生产线。

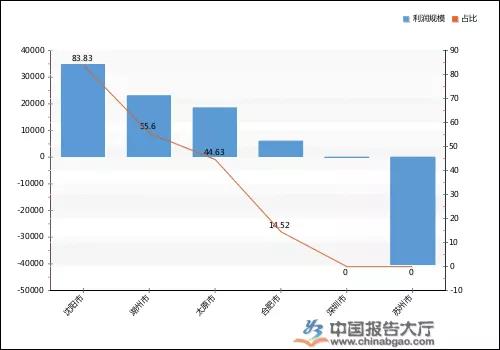

数据显示,截至2015年6月底,会通科技总资产3.47亿元,净资产7734万元,实现净利润3806万元。8.62亿元的评估值,较账面值增加7.84亿元,增值率为1014%。晓奥享荣同期总资产4.44亿元,净资产7678万元,净利润1124万元,评估值亦较账面值增值2.08亿元,增值率271.16%。

此次交易完成后,会通科技、晓奥享荣都将成为新时达的全资子公司。同时,上述两家公司股东承诺,会通科技2015年—2017年扣非后的净利润分别不低于7550万元、8450万元、9450万元;晓奥享荣2015年—2018年扣非后的的净利润则分别不低于1700万元、2400万元、3200万元、4000万元。届时,若业绩未能达标,两家公司股东必须进行补偿。

这并非是新时达第一次在运动控制及机器人领域进行收购。2014年,该公司就出资6亿元,收购运动控制系统制造企业深圳众为兴。2015年9月,新时达又与国投创新签署协议,在运动控制、机器人、新能源汽车动力系统等领域进行合作。

实际上,新时达之所以不惜巨资进行收购,与其转型布局有很大的关系。在此之前,该公司已经涉足运动控制系统、机器人等业务,并在机器人电气核心部件、本体等技术方面进行自主创新。该公司称,收购完成后,其业务体系将得到进一步健全,贯通了智能装备制造领域,实现了完整产业链布局。

有统计数据显示,2013年,中国万名工人机器人拥有量是23台,全球则为58台,国内目前尚不及全球平均水平的40%。而近十年来,机器人成本以每年5%的速度下降,劳动力成本却以每年10%的速度增长。随着人口红利逐步消失,中国已在 2013年成为全球最大的工业机器人市场,销售额达到109亿元。