2015年上半年,80%以上厂商本体业务出现同比增长,但是盈利能力却不尽如人意,机器人本体业务亏损面高达70%。

为实现我国机器人关键零部件和高端产品的重大突破,近日,工信部、发改委、财政部等三部委联合印发了《机器人产业发展规划(2016-2020 年)》(以下简称《规划》)。

《规划》提出,要坚持“市场主导、创新驱动、强化基础、质量为先”的原则,实现我国机器人产业的“两突破”、“三提升”,即实现机器人关键零部件和高端产品的重大突破,实现机器人质量可靠性、市场占有率和龙头企业竞争力的大幅提升。

另外,《规划》还明确了产业发展五年总体目标,形成较为完善的机器人产业体系。技术创新能力和国际竞争能力明显增强,产品性能和质量达到国际同类水平,关键零部件取得重大突破,基本满足市场需求。

值得一提的是,近几年,我国出台了一系列利好机器人产业发展的政策。例如2012年4月,科技部出台的《智能制造科技发展“十二五”专项规划》和《服务机器人科技发展“十二五”专项规划》以及2013年工信部《关于推进工业机器人产业发展的指导意见》。

此后的2015年5月,国务院也印发了《中国制造2025》,部署全面推进实施制造强国战略,明确了机器人行业属于9项战略任务和重点。

据2015年中国机器人产业十三五规划提出,今后五年中国机器人产业的主要发展方向,包括加强基础理论和共性技术研究、提升自主品牌机器人和关键零部件的产业化能力、推进工业机器人和服务机器人的应用示范、建立完善机器人的试验验证和标准体系建设等。

从国家顶层设计到地方规划,以及产业路线图,可以说,从2012年以来,我国一系列针对机器人的扶持政策连续密集地出台,形成了完整的政策体系。与此同时,机器人产业也已上升为国家战略。

井喷之势

在国家政策红利的鼎力支持下,我国机器人产业也出现了井喷之势。近年来,我国机器人市场需求巨大,机器人企业众多,产量规模大,市场份额也在逐步上升。

据世界机器人联合会发布的《2014年世界机器人统计数据报告》显示,到2017年,中国生产使用的机器人总量将由现在的16.2万部增加到42.8万部,而北美地区预计总量为29.2万部,欧洲最大的5个经济总体预计为34.3万部,中国将成为世界工业机器人的第一使用大国。

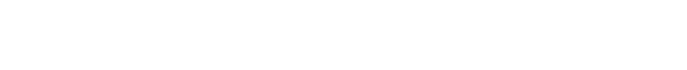

在优品金融研究所研究员望涛看来,我国机器人产业链基本成型,关键零部件也从无到有,实现了自主生产。

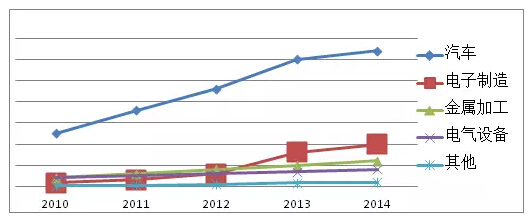

望涛在接受《中国产经新闻》记者采访时表示,机器人产品结构上直角坐标、SCARA、关节型、并联机器人都已具备,汽车、电子是机器人使用最多的行业,并迅速向其他行业扩展。

望涛说,从三大核心零部件到各种类型本体,各行业系统集成,以及人才培训、服务等后市场,我国机器人产业链已经初步完善,并涌现出汇川技术(伺服驱动)、沈阳新松(AGV)、成焊宝玛(汽车焊装集成)这样在特定领域具备一定竞争优势的企业。据新战略机器人产业研究所显示,从销售占比上,国内机器人企业份额从2013年的11%上升至2015年的15%;从产品结构上,2015年上半年,国内多关节机器人销量位居第二位,同比增长91%;从产品性能上,按日本机器人协会的评测,我国国产多关节机器人已达到日本70%的水平。

核心零部件仍是“瓶颈”

尽管在国家政策的助推下,我国机器人产业发展迅速,然而,面对快速增长的市场需求,我国机器人产业却存在着“大而不强”的尴尬。

深圳市思格洛投资发展有限公司总经理罗高瞻在接受《中国产经新闻》记者采访时说,机器人核心部件空心化、应用低端化、主流市场边缘化是中国机器人行业的典型写照。

据不完全统计,截至2014年底,我国有70余家上市公司并购或者投资了机器人、智能自动化项目,而我国与机器人有关联的企业超过了4000家。

然而,令人失望的是,当前,我国机器人企业主要扎堆于中低端,技术水平低,大多为三轴和四轴的机器人。而高端核心技术例如减速机、伺服电机和控制器等大多直接采购国外产品。

新战略机器人产业研究所统计,2013年中国购买并组装的3.65万台工业机器人,其中外资机器人普遍以高端工业机器人为主,几乎垄断了汽车制造、焊接等高端行业领域,占比96%;与之形成鲜明对比的是,国产机器人则处于行业的低端领域,主要应用于搬运和上下料机器人为主。

“从事机器人关键路部件、本体研制和系统集成的厂商众多,但盈利能力、高端市场占有率、关键零部件的市场认可程度等方面存在不足,国产机器人的竞争力较低。”罗高瞻对记者说。

“部分地方政府过于注重产业园区建设,对于技术积累、研发能力、市场化的历程估计不足,重复性投资现象严重。”望涛对记者说。

据不完全统计,截至2015年11月,中国在建和已建的机器人产业园超过30个,规划年产值总计超过4000亿元。

“企业规模小而散,量的增长大于质的增长,缺乏核心竞争力。”望涛表示。

据国际机器人协会(IFR)发布的数据显示,2014年全球70%的工业机器人销往中国、日本、美国、韩国和德国,其中,中国市场的工业机器人销售量达5.7万台,同比增长56%,约占全球销量的1/4。中国本土机器人厂商销售量为1.6万台,同比增长78%;国外机器人厂商销售量为4.1万台,同比增长49%。

另有数据显示,2013年中国工业机器人密度为30台/万名产业工人,不足全球平均水平的一半。而韩国(437台/万名产业工人)、日本(323台/万名产业工人)和德国(282台/万名产业工人)。可见,我国与工业自动化程度较高的这些国家相比差距较大。

罗高瞻表示,高端机器人研发需要大量资金及时间的投入,且风险较高,导致厂商扎堆中低端市场,没有自己的核心竞争力。