要想参股国内领先的工业机器人制造商埃夫特,你的公司得在A股主板上市、2014年净利润在50亿元以上,后续还得掏出不少于10亿元投向当地的机器人产业。制定如此高的“招亲”标准,埃夫特的绣球究竟想抛给哪家制造业巨头?

证券时报记者近日从安徽长江产权交易中心获悉,有当地国资背景的芜湖远大创投,正以5400万元的价格挂牌转让其持有的安徽埃夫特智能装备有限公司17.8%的股权,目前本次股权转让的报名期已经结束。据透露,已有符合上述标准的上市公司向该产权交易中心提交了竞标材料,但交易尚未进行。

埃夫特公司负责人在接受证券时报记者采访时,并未透露本次交易潜在的受让方。不过,从现有的公开信息可以推断,美的与格力两家家电制造企业是最大的绯闻对象,其中,美的完成交易的可能性更大。

条件苛刻定向招亲瞄准主板上市公司

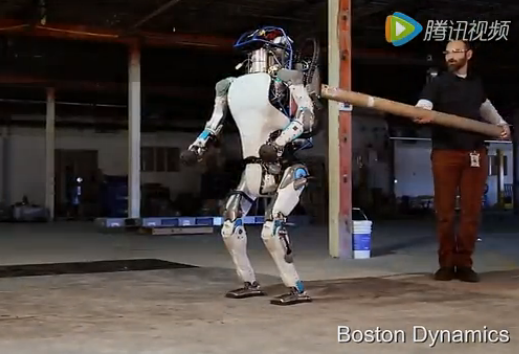

从为奇瑞汽车打造生产线开始起步的埃夫特,目前体量较小,但在业内颇有影响。在智能制造跻身国家战略的今天,埃夫特更是资本密切关注的对象。此前,上市公司慈星股份、新时达都曾公告与埃夫特达成战略合作。

公开资料显示,埃夫特注册资本2亿元,目前建成了年产1000台的工业机器人装配检测线,并在2015年初收购意大利CMA公司,强化喷涂领域竞争力。由芜湖市政府引导设立的创投基金牵头的芜湖远大创投,持有埃夫特70.265%的股份,正是本次股权交易的转让方;芜湖睿博投资管理中心和奇瑞分别持有剩余的28.235%和1.5%股权。

如以净资产计算,本次交易的增值率不高。截至今年6月30日,公司总资产为4.76亿元,净资产为2.74亿元,本次交易的评估值为3.02亿元,对应17.8%股权对价为5368.66万元。

但如果考虑到目前机器人业务盈利能力尚弱,本次收购的PE比较高。2014年埃夫特营业收入为2.31亿元,实现净利润261.17万元,今年上半年营收和净利润则分别为1.0亿元和399.81万元。

本次股权转让对受让方竞标资格划定了三大条件:意向受让方应为中国内地依法设立并有效存续的以制造业为主业的国内主板上市公司,2014年度净利润不少于50亿元人民币,且具有服务机器人研、产、销行业经验。

此外,苛刻的附加条件,更为本次收购增添难度和资本运作的想象空间。公告要求,受让方在签订《产权交易合同》后3年~5年内,需要以其在芜湖注册的企业为平台,在机器人及自动化相关产业投资不低于10亿元(含对内对外收购)且提出切实可行的投资方案。转让条款中甚至提到,受让方在参与投资后,“拟上市公司注册地需要设在芜湖”。有熟悉芜湖当地的资本人士推测,考虑到埃夫特的国资背景,芜湖市政府本次“嫁靓女”,旨在拉动当地机器人产业发展。而对于埃夫特来说,为了能够在机器人产业的“春天”里获得更好的发展,需要引入一个实力强大的战略投资者。本次参与竞标的制造型企业,很可能也是埃夫特的下游用户,打通上下游产业链后,双方的利益都可达到最大化。

谁是绯闻对象?

一般情况下,招标前双方应该已经有所接触,流拍的可能性也比较小。本次对受让方设置的严苛条件,确实像是为特定对象量身打造。

目前A股主板上市公司中,2014年净利润在50亿元以上的大型企业仅有58家。主营业务是制造业的更少,主要包括潍柴动力、中国中车、上汽集团、长安汽车、长城汽车、美的集团、格力电器、贵州茅台、五粮液和宝钢股份,其中,海螺水泥是唯一一家芜湖本地上市公司。

目前,汽车、家电、白酒酿造和钢铁建材行业,都是工业机器人使用较多的领域。但从“意向受让方具有服务机器人研、产、销行业经验”的要求上看,一直觊觎智能机器人的家电巨头美的集团和格力电器都有可能是竞标者,其中,美的可能性最大。

今年8月,美的宣布将与国际四大机器人制造商日本安川电机(中国)有限公司合作成立两家新公司,进军机器人产业。另一方面,芜湖是美的在广东顺德之外最大的基地。格力董事长董明珠此前在“装洽会”期间也曾表示,“目前能够满足我们生产要求的高端设备基本是从国外进口,我心有不甘”。

当然,看重智能制造的汽车制造商也是可能的竞标者。但考虑到上汽投资在11月5日已经与埃斯顿达成战略合作,加之埃夫特和奇瑞控股以及芜湖市政府之间的亲密关系,上汽集团、长城汽车、长安汽车等汽车厂商在本次竞争中似乎不具备优势。

面对公司股权将花落谁家的问题,埃夫特副总经理曾辉婉拒了证券时报记者采访,他表示并未获知股权转让的相关信息,需要核实后答复。

此前,曾辉曾在接受媒体采访时表示,有些海外公司品牌和技术都不错,但是难打开当地市场,公司计划通过并购合作,共同开发市场。他说,“埃夫特的梦想不仅是打造机器人整机企业,也想打通上下游产业链。”