回顾2019年,虽说是经济寒冬,但是机器人公司的融资并购仍不间断。

以下是去年十大机器人公司并购事件回顾,按并购金额排序:

1、Renesas以67亿美元收购Device Technology Inc.

据媒体报道,去年3月最大的运输机器人交易是Renesas以67亿美元完成对Integrated Device Technology Inc.的收购,以购买其自动驾驶汽车芯片。

汽车制造商认识到需要3D建模、传感器和软件,以使自动驾驶汽车安全,准确地导航。

2、强生以34亿美元的价格收购了Auris Health

2月13日,强生(Johnson&Johnson)(J&J)子公司Ethicon签署了一项34亿美元的交易,以收购Auris Health及其FDA批准的Monarch平台。Auris是外科机器人技术的先驱Fred Moll博士的最新机器人外科手术。

强生对Auris的收购使其成为有史以来最大的十笔由风险投资支持的私人并购交易,并将成为历史上最大的机器人技术和最大的医疗技术私人并购交易。

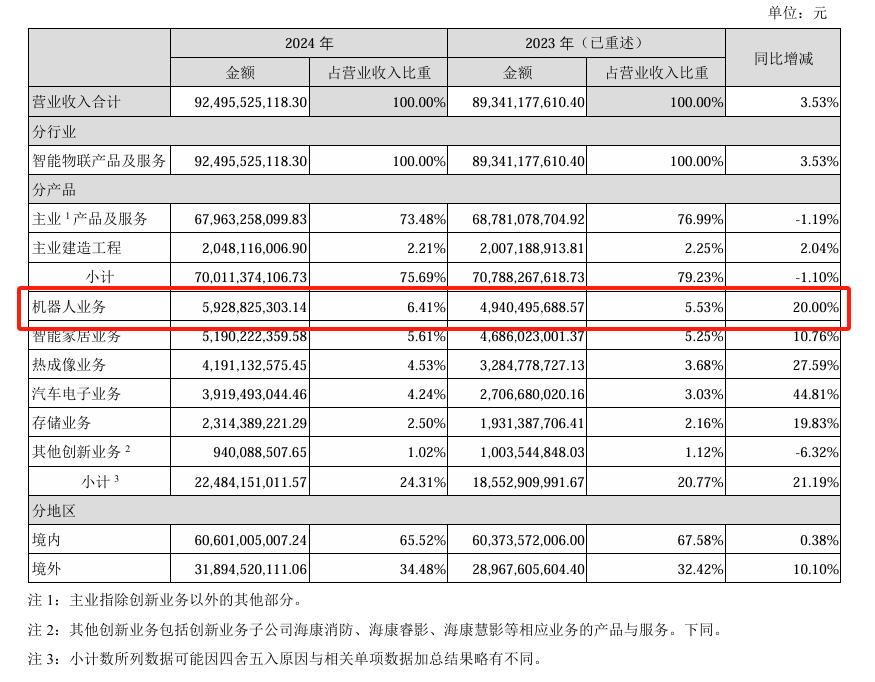

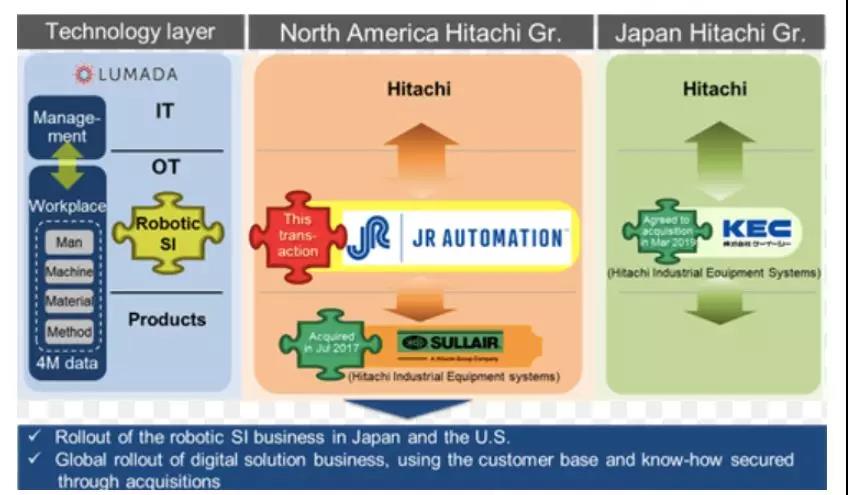

3、日立以14.25亿美元的价格收购了JR Automation

日立公司以14.25亿美元的价格收购了位于密歇根州荷兰的工业机器人集成商JR Automation。日立将收购美国私募股权基金Crestview Partners持有的JR Automation的所有股份。

日立希望利用JR自动化的机器人集成专业知识和客户群,这也将有助于日立不断发展的物联网(IoT)业务。

4、西门子以11亿美元的价格收购Corindus血管机器人

西门子医疗技术公司是医疗技术领域的领导者,该公司在诊断和治疗成像以及实验室诊断和分子医学等核心领域不断创新其产品和服务组合。

Corindus Vascular Robotics的CorPath平台是美国食品药品监督管理局(FDA)批准的首款医疗器械,旨在将机器人的精确度引入经皮冠状动脉和血管手术。

西门子医疗事业部高级疗法总裁米歇尔•泰林(Michel Therin)表示:“ Corindus通过引人注目的技术平台在机器人辅助的冠状动脉、外周血管和神经血管手术方面确立了在血管机器人领域的领先地位。“对Corindus的收购,加上西门子强大的先进疗法产品组合,将有助于进一步推动血管机器人技术的发展。”

5、Northern Private Capital(NPC)以7.65亿美元收购MDA

美国卫星影像公司Maxar Technologies Inc以7.65亿美元的价格将其加拿大太空机器人业务出售给由Northern Private Capital(NPC)牵头的财团,以减轻债务。

交易完成后,MDA已帮助建设了国际空间站的一部分,它将作为NPC投资组合中的独立公司运营。

6、Stryker以5亿美元收购Cardan Robotics Mobius Imaging

领先医疗技术公司Stryker以5亿美元的价格收购了Mobius Imaging及其子公司Cardan Robotics。该交易包括现金支付的首付3.7亿美元,以及根据开发和商业化里程碑支付的首付1.3亿美元。

Cardan Robotics成立于2015年,致力于为手术和介入放射学程序开发机器人和导航技术系统。

7、PTC以4.7亿美元收购Onshape

Onshape是软件即服务(SaaS)产品开发平台的创建者,工业物联网公司PTC收购现金净额约为4.7亿美元。Onshape将作为PTC中的业务部门运作。Onshape管理将直接向Heppelmann报告。

Onshape首席执行官兼联合创始人Hirschtick表示,“在Onshape,我们与PTC有着共同的愿景,即帮助组织改变产品开发方式。”

8、Shopify以4.5亿美元收购6 River Systems

6 River Systems Inc.是一家总部位于马萨诸塞州沃尔瑟姆的仓库自动化初创公司,以其Chuck自主移动机器人(AMR)闻名,被Shopify以4.5亿美元的价格收购。

加拿大电子商务巨头Shopify Inc.支付了60%的现金和40%的股份以收购这笔交易。Shopify表示,此次收购是“加快增长的关键一步。” 6 River Systems的配送软件和机器人技术将有助于提高配送网络中仓库的速度和效率。

9、FLIR以3.82亿美元收购Endeavor Robotics

FLIR Systems Inc.始终致力于成为无人系统的提供者,而不仅仅是红外热像仪、传感器及其内部组件。去年2月,总部位于俄勒冈州威尔逊维尔的FLIR同意以3.82亿美元的现金收购总部位于马萨诸塞州切尔姆斯福德的Endeavor Robotics。

FLIR试图利用国防部的计划增加无人驾驶系统的支出。FLIR Systems总裁兼首席执行官Jim Cannon表示,“努力与美国国防部以及其他全球国防和警察部队一起发展的势头为我们提供了参与长期特许经营计划的重要机会,并将帮助公司更好的成长。”

10、Kaman以3.3亿美元收购Bal Seal Engineering

去年11月,Kaman与Bal Seal Engineering达成一致,Kaman将以3.3亿美元的现金收购Bal Seal,但要根据其对净债务和营运资本的习惯性调整进行调整。

Bal Seal总裁兼首席执行官Rick Dawson表示:“ Bal Seal和Kaman的结合为Bal Seal,我们的员工以及我们所有的利益相关者提供了极具吸引力的机会。” “我们期待利用卡曼的规模,资源和互补能力,进一步扩大我们的领导地位,并通过我们的组合产品打入新市场。我们将Kaman视为理想的合作伙伴,可帮助释放Bal Seal的全部潜力。我们很高兴与Kaman团队紧密合作,以确保顺利整合并利用令人兴奋的新增长机会。”(文章来源于网络)