文|熙文

今年需求为何加速?

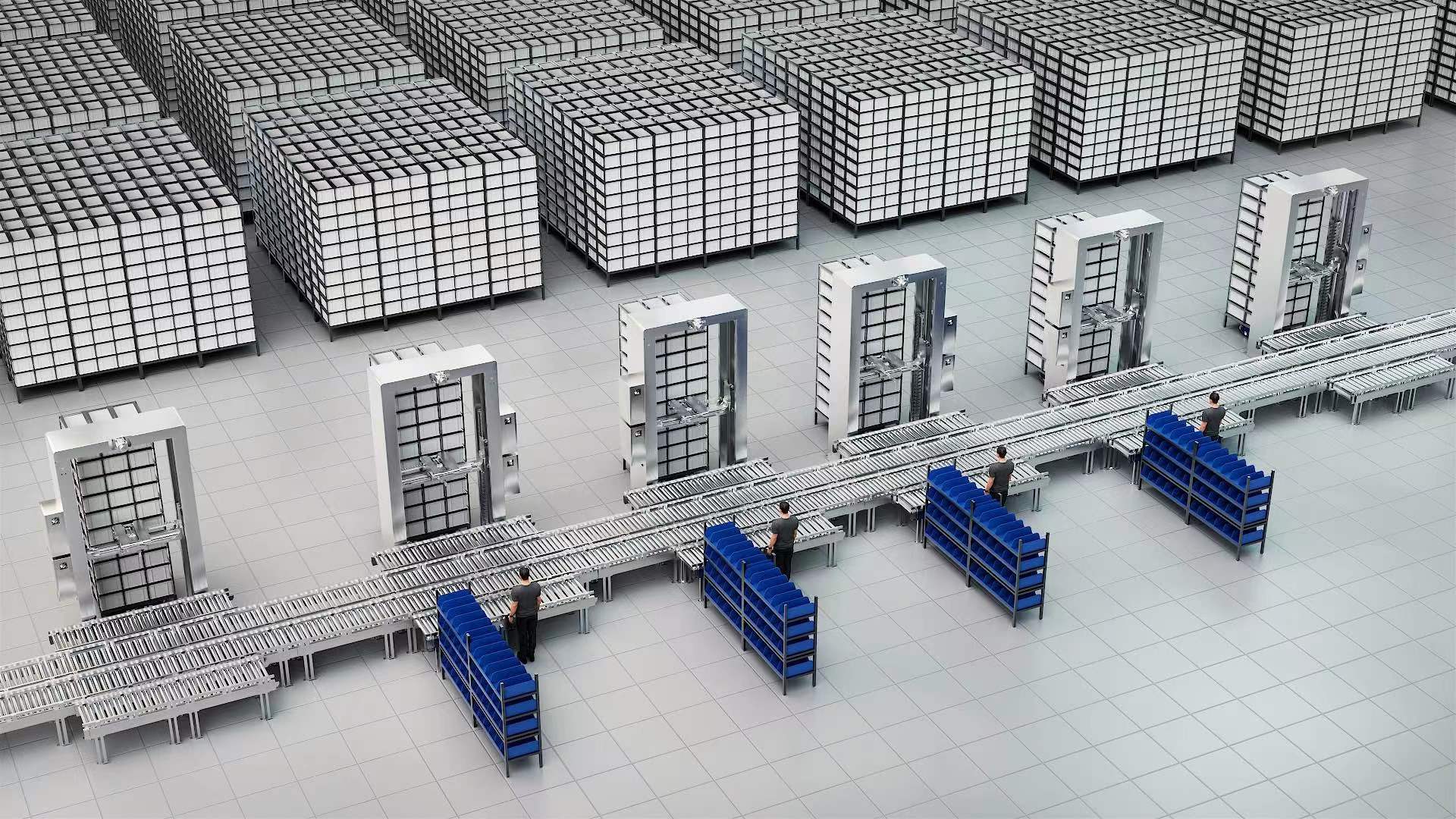

2020年,在全球经济下行和疫情蔓延的情况下,中国移动机器人需求表现出较为强劲的发展势头。需求保持高速增长的关键原因是无人化风行、国家政策、多行业拓展等,微观体现为:(1)疫情推动了机器人的发展,尤其是移动机器人在制造业、商用和服务业的应用得到广泛关注,无人化需求增长;(2)国家在一定程度上有鼓励和扶持政策,国企、央企、大型企业的采购出现复购潮;(3)新行业的全面拓展,尤其是3C电子、半导体、光伏、制造业等行业对移动机器人的需求上升;(4)大宗采购成为今年的亮点和常态。

CMR产业联盟近三年的数据显示,发现近些年来实际的情况往往比预测情况更加理想。根据2020年联盟年会数据,大多数业内人士对2021年都较往年更为乐观,联盟给出了20-30%的增长区间预测,延续往年较高的增速曲线。另一方面,目前整个行业规模仍然较小,显示出未来长期增长机会,从产品品类来看,工业无人车辆、新型分拣机器人、停车机器人、半户外无人驾驶机器人仍然是主要拉动力;从技术驱动看,视觉导航及SLAM导航技术会是趋势,但多种导航技术融合将成主流。最后,海外市场也不容忽视,出口业务将愈加风行。

(一)联盟专业人士对明年预期较往年乐观,显示明年行业景气确定性更强。

根据国家统计局数据,工业制造业4月份,装备制造业增加值同比增长9.3%,上月为下降3.6%。其中,汽车制造业增长5.8%,而上月为下降22.4%;专用设备、仪器仪表、电气机械、金属制品、通用设备行业均由负转正,增速在7.5%—14.3%之间;计算机电子、铁路船舶航空航天业分别增长11.8%、5.7%,增速连续两个月加快。分产品来看,4月份,汽车产量为210万辆,同比增速由上月的下降43%转为增长5.1%;工业机器人增长26.6%,发电机组、挖掘机、混凝土机械、光缆等均增长40%以上,增速均较上月加快10个百分点以上;电子计算机整机、集成电路、铁路货车、民用钢质船舶增速在29.2%—115.6%之间,均较上月明显加快。表明目前需求依然旺盛,行业处于健康发展状态。

(二)关注国内大制造业,重视和布局海外市场

更新需求占主导,保有量变化决定销量增速。基于2021年机器人行业投资增速5~10%,以及基建投资增长5~6%的假设,我们预测工业应用移动机器人保有量增加15.0%左右。

移动机器人观消费量=国内产线物流+国内仓储物流 +净出口+其他。根据CMR联盟数据,2020年4-6月份,由于全球疫情加剧,国内出口增速降到了零增长附近,从6月份以后开始逐渐复苏,7-9月份恢复到30%,10和11月同比增速都达到60%左右。明年海外疫情受控后,海外需求有望迎来爆发式增长。

新一轮价格战即将上演,价格战的背后逻辑是成本曲线的变化,以及新锐品牌的崛起。持续的价格战,我们认为其深远的影响会体现在两个角度:(1)国产化供应链管理成兵家必争之地;(2)合纵连横比单打独斗来的更实际。

(一)价格战的成因、现状

本次年会中,行业的价格战问题和行业发展始终是讨论的焦点,近乎所有的主机厂商众口一词:2020年移动机器人利润空间被严重压缩,项目价格战比较厉害。部分产品甚至出现了倒挂的情形。年会中,联盟也理性呼吁行业同行保持克制,呼吁移动机器人厂商保持理性健康的发展理念。

终端价格大幅度下降,带来的是移动机器人厂商的盈利能力变化,根据CMR产业联盟的数据显示,今年盈利10%的厂商只占市场的5%,30%的厂商盈利处在0-10%,大约有60%的厂商开始出现了亏损。

(二)为什么会产生价格战?

本轮价格战,从2018年以来,持续到2019和2020年,移动机器人行业的价格战,不具有可逆属性,通常都是价格阶梯式下行的。产生价格战的原因主要包括:

1. 成本体系的变化。国产零部件的导入降低了生产成本。除此之外:主机厂零部件的自主化比例提升,也是降低成本的关键路径。

2. 行业竞争格局重塑,国产品牌全面崛起。行业的竞争格局正在锐化,向龙头集中的趋势越来越明显,以C10为例,前10家市场份额可以达到50%+,逐年提升,C10内部的竞争导致了后面大量中小品牌退出。头部企业之间的竞争特征主要从产品、行业上开始。

当前业内对中国工业移动机器人(AGV/AMR)2021年的需求继续保持乐观,行业龙头企业市场份额持续提升。当前阶段,我们建议积极关注具备优秀的产品能力、行业方案解决能力和成本控制能力强的本体厂商,以及细分品类冠军企业,面对未来的价格竞争才会更加从容。

风险提示

海外出口不及预期;国内市场利润率下行;价格战恶化带来毛利率下行;应收账款风险累积带来的减值风险。